Por Francisca Gonzalez, Quant Pacífico Research

Medir la incertidumbre es muy importante para los mercados porque así se pueden evitar grandes pérdidas y mantener coberturas frente a cambios en los escenarios. De hecho existen diversos indicadores que ayudan a los analistas de riesgo a prever ciertos fenómenos y cumplir con los estándares.

Uno de éstos es el premio por plazo, el cual busca medir la incertidumbre en las tasas de interés. El objetivo de este artículo es explicar y mostrar cómo funciona en Chile y cómo modelarlo con el uso de la API Pacífico.

El premio por plazo es la diferencia en retorno de lo que se obtiene en un instrumento con una tasa fija por un periodo de tiempo prolongado, y lo que se obtendría si simplemente uno continuase renovando un instrumento a corto plazo durante la misma cantidad de tiempo.

En palabras simples, el premio por plazo busca reflejar cuánto se está compensando o castigando la expectativa de las tasas de política monetaria en función del riesgo que éstas puedan llevar intrínsecamente. Dos ejemplos de estos riesgos son los cambios en la demanda o la oferta de bonos, que pueden afectar los precios y la inflación. Cuanto más tiempo un inversionista le preste dinero a alguien, más tiempo habrá para que las cosas salgan mal, por lo tanto en general el premio será mayor.

Existen diversas maneras de obtener el premio por plazo, dependiendo de cómo uno lo defina. En términos generales, se requerirá de dos curvas: una que esté libre de riesgo y otra que posea los premios implícitos en el mercado, con el fin de lograr la descomposición de la curva. Por ejemplo, una de las formas de obtener estos premios es restando la curva de tasas swaps con una curva de expectativas de TPM sin premios que se modele.

En el caso de Chile, donde se ven reflejados estos premios y por lo tanto la curva a descomponer, es la de cámara promedio, ya que está es la que refleja las expectativas del mercado para la Tasa de Política Monetaria.

Tasas de Política Monetaria en el Mercado Chileno

En Chile el Banco Central tiene como mandato la estabilidad de los precios y la Tasa de Política Monetaria (TPM) es su principal instrumento para lograr que la inflación proyectada a dos años plazo se ubique en 3% . El nivel de la TPM se discute en la Reunión de Política Monetaria (RPM), ocho veces al año.

Para esto es importante mantener la confianza del mercado y las expectativas de inflación ancladas para facilitar el manejo de la economía. Las expectativas de mercado de esta tasa se encuentran implícitas en la curva cámara promedio y se pueden obtener para ver la trayectoria de la TPM que está esperando el mercado (considerando el premio).

La Tasa de Política Monetaria se calcula como una tasa forward exponencial actual 360 y su historia y expectativas proyectadas serán utilizadas para el cálculo del premio por plazo.

Modelo Matemático Premio por Plazo

Existen dos maneras de invertir en un instrumento: una es mantenerlo hasta el vencimiento a una tasa conocida y la otra es reinvertir todos los días en el mismo instrumento, desconociendo la fluctuación en la tasa. El premio por plazo será la diferencia esperada entre la estrategia determinística (hold-on) y la estocástica (roll-over).

La ecuación 1 representa el premio por plazo (Π) como la multiplicación entre el factor de descuento (P) y el factor de capitalización (W), en un tiempo T. Para la obtención del valor esperado de estos factores se requiere de una distribución para la tasa de interés.

Para obtener la distribución se considera lo mencionado en la sección anterior, que la Tasa de Política Monetaria se cambia ocho veces al año, entonces para medir sus variaciones entre los cambios de tasa se modela con la siguiente ecuación estocástica.

![]()

Esta ecuación, como se puede observar, asume que la tasa tiende a converger a una tasa estable de largo plazo, theta, con una velocidad de convergencia, kappa, a lo que se le suma una perturbación, no necesariamente normal, para medir las variaciones, las cuales pueden ser negativas o positivas.

La forma de obtener la volatilidad de la tasa para el cálculo de los premios por plazo es a través de una regresión lineal, con decaimiento exponencial a través del uso de mínimos cuadrados. Siendo, la varianza de la distribución de la tasa, R, aproximadamente la varianza de los residuos de la regresión. A partir de la definición del premio por plazo se puede entender que éstos dependerán en gran medida de la volatilidad de la tasa y por esta razón es que es tan importante este parámetro.

La razón para utilizar este tipo de regresión es que los datos más recientes tengan un mayor peso o probabilidad de ocurrencia que los resultados con mayor distancia al día de cálculo. Cabe mencionar, que para la obtención de la volatilidad se consideran las tasas implícitas en la curva hasta cierto plazo, para considerar en ésta el escenario actual de incertidumbre en la que esté el país.

Obteniendo el Premio por Plazo con el API Pacifíco

Hemos desarrollado una nueva forma de utilizar la API Pacifíco, a través de una sección llamada aplicaciones. Las aplicaciones son funciones a las que se les puede ingresar ciertos parámetros con los que se desee trabajar para obtener en este caso los premios por plazo.

Dentro de las variables posibles de elegir están los parámetros de la ecuación 3, la fecha para la cual se quieren obtener los premios por plazo, el plazo máximo para el cual uno quiere los premios, entre otros. Por otro lado, si no se escoge ningún parámetro, lo único que se debe ingresar para que se calculen los premios es el token personal de la API Pacífico, el nombre de la aplicación y el ticker, como se muestra a continuación.

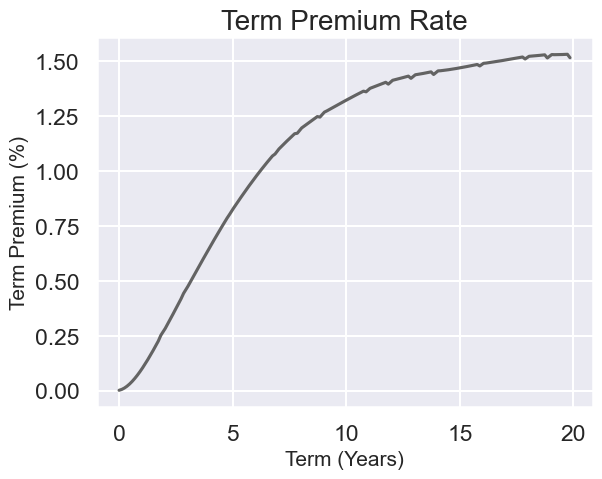

import matplotlib.pyplot as plt import seaborn as snstermPremium = pacifico.request(token, app='TermPremium', ticker='CLP@TPM')termPremium['Value'] = termPremium['Value'] * 100 sns.set_theme(style="darkgrid") sns.set_context("talk") ax = sns.lineplot(data=termPremium, x="Date Tenor", y="Value", color="#636363") ax.axes.set_title("Term Premium Rate", fontsize=20) ax.set_xlabel("Term (Years)", fontsize=15) ax.set_ylabel("Term Premium (%)", fontsize=15)plt.show()

Con el código anterior se puede obtener el premio por plazo para Chile hoy, en cambio si se quiere obtener los premios para Colombia para el 8 de agosto de 2021, el código es el siguiente:

from datetime import datetimetermPremium = pacifico.request(token, app='TermPremium', ticker='COP@IBRON', dateToday=datetime(2021, 8, 8))

Cabe mencionar que en vez de utilizar el ticker correspondiente a una cierta curva se puede usar el nombre del país para el cual se quieren calcular los premios.

Con el siguiente código se puede obtener el premio por plazo para distintas fechas:

import matplotlib.pyplot as plt import seaborn as sns import pandas as pd dates = [datetime(2010, 8, 9), datetime(2012, 8, 9), datetime(2014, 8, 8), datetime(2016, 8, 9), datetime(2018, 8, 9), datetime.now()]TP = pd.DataFrame() for index, date in enumerate(dates): termPremium = pacifico.request(token=token, app='TermPremium', ticker='CLP@TPM', dateToday=date) termPremium = termPremium[['Date Effective', 'Date Tenor', 'Value']].copy() termPremium['Value'] = termPremium['Value'] * 100 if index == 0: TP = termPremium else: TP = TP.append(termPremium, sort=False).reset_index(drop=True)fig = plt.figure(1) sns.set_theme(style="darkgrid") sns.set_context("talk") ax = sns.lineplot(data=TP, x="Date Tenor", y="Value", hue="Date Effective", palette=['#FF2E66', '#330099', '#00D3B1', '#FFD700', '#FF663D', '#2BC655'])ax.axes.set_title("Term Premium Rate", fontsize=20) ax.set_xlabel("Term (Years)", fontsize=15) ax.set_ylabel("Term Premium (%)", fontsize=15) plt.legend(loc=2, bbox_to_anchor=(1, 1)) fig.savefig('samplefigure', bbox_inches='tight') plt.show()

Finalmente, como se observa en los gráficos 3 y 4, el modelo utilizado considera que el premio por plazo partirá siendo 0 al comienzo, dado que previo a la próxima Reunión de Política Monetaria la tasa es conocida. Además, como fue mecionado anteriormente, en la medida en que pasa el tiempo, en general el premio por plazo aumentará. Esto se observa en la gráfica junto con que irá convergiendo a un valor fijo dada la reversión a la media del proceso.

Revia nuestros artículos en Medium https://pacificoresearch.medium.com/25fd5cc4f0de